Γιατί η ΕΚΤ και η Fed υλοποίησαν τις αυξήσεις επιτοκίων – Από το τέλος του 2024 οι ειδικοί υπολογίζουν ότι θα αρχίσει η αποκλιμάκωση

Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

Παιχνίδι υψηλού ρίσκου παίζουν πλέον οι μεγάλες κεντρικές τράπεζες καθώς αντιμετωπίζουν το δίλημμα «κραχ ή πληθωρισμός». Τα επιτόκια του δολαρίου και του ευρώ μέσα σε έναν χρόνο έχουν φτάσει από το 0 στο 5% και το 3% αντίστοιχα και το ακριβότερο χρήμα προκαλεί κραδασμούς στο τραπεζικό σύστημα, οι οποίοι εκδηλώθηκαν με την κατάρρευση τραπεζών όπως η Silicon Valley Bank και η ελβετική Credit Suisse.

Παρά την τραπεζική κρίση, τις τελευταίες δύο εβδομάδες τόσο η Ευρωπαϊκή Κεντρική Τράπεζα όσο και η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) υλοποίησαν τις αυξήσεις επιτοκίων που είχαν προαναγγείλει, θέλοντας να δείξουν αφενός μεν αυτοπεποίθηση ότι δεν φοβούνται για κρυμμένα προβλήματα στις τράπεζες, αλλά και ότι είναι αποφασισμένες να «σκοτώσουν» τον πληθωρισμό με το δηλητηριώδες φάρμακο του ακριβότερου χρήματος.

Η αύξηση των επιτοκίων έχει στόχο να πνίξει την οικονομική δραστηριότητα περιορίζοντας την κατανάλωση και τις επενδύσεις, έτσι ώστε να μειωθεί η ζήτηση αγαθών η οποία τροφοδοτεί τον πληθωρισμό και ανεβάζει τις τιμές.

Η πολιτική αυτή, η λεγόμενη «νομισματική σύσφιξη», έχει παρενέργειες και υψηλό κόστος, καθώς ισοδυναμεί με μείωση εισοδημάτων για τους πολλούς, ενώ δημιουργεί πιέσεις σε τράπεζες και άλλες εταιρείες που έχουν ανοίγματα σε δάνεια ή επενδύσεις, τα οποία έρχονται στην επιφάνεια καθώς το χρήμα ακριβαίνει. Ο εφιάλτης των κεντρικών τραπεζών είναι η μετάδοση αβεβαιότητας στο χρηματοπιστωτικό σύστημα που μπορεί να οδηγήσει σε πιστωτική κρίση και κραχ, και αυτός είναι ο λόγος που υπήρξε διεθνής κινητοποίηση για να υποστηριχθεί η επείγουσα διάσωση της Credit Suisse μέσω εξαγοράς από τη UBS.

Η κατάσταση σταθεροποιήθηκε προς το παρόν, αλλά η κρίση που εκδηλώθηκε λειτουργεί από μόνη της αντιπληθωριστικά, καθώς όλοι περιορίζουν τα ρίσκα και τα ανοίγματά τους, υπό τον φόβο ότι παρόμοια -ή τελείως διαφορετικά, αλλά εξίσου επικίνδυνα- προβλήματα μπορεί να κρύβονται και σε άλλες εταιρείες.

Ο Γ. Στουρνάρας

Οι τράπεζες δίνουν λιγότερα δάνεια, οι επενδυτές αναλαμβάνουν λιγότερους κινδύνους, οι καταναλωτές μαζεύονται, οπότε το αποτέλεσμα είναι ισοδύναμο με αύξηση επιτοκίων. Ταυτόχρονα, όμως, ανεβαίνουν η αβεβαιότητα και το ρίσκο να δημιουργηθούν και άλλες ρωγμές στο χρηματοπιστωτικό σύστημα από την πίεση που ασκούν τα υψηλότερα επιτόκια. Αυτός είναι και ο λόγος που ενισχύεται η εκτίμηση ότι οι αυξήσεις επιτοκίων φτάνουν στο τέλος τους, όπως δήλωσε και ο διοικητής της Τραπέζης της Ελλάδος Γιάννης Στουρνάρας την περασμένη εβδομάδα σε συνέντευξή του στο αμερικανικό τηλεοπτικό δίκτυο CNBC.

«Πιστεύω ότι είμαστε κοντά στο τέλος του κύκλου αυστηροποίησης της νομισματικής πολιτικής», δήλωσε o κ. Στουρνάρας εκφράζοντας την εκτίμηση ότι οι εξελίξεις στην Ελβετία δεν θα δημιουργήσουν πρόβλημα στο τραπεζικό σύστημα στην Ελλάδα ή σε άλλη ευρωπαϊκή χώρα. «Το ευρωπαϊκό τραπεζικό σύστημα διαθέτει επαρκή κεφαλαιακή βάση και επαρκή ρευστότητα. Οι αρμόδιες αρχές είναι πολύ σοφότερες σήμερα απ’ ό,τι ήταν πριν από δέκα χρόνια κατά την προηγούμενη κρίση, συνεπώς είμαστε έτοιμοι, έχουμε όλα τα εργαλεία στη διάθεσή μας, ώστε να παρέμβουμε, αν χρειαστεί. Ωστόσο, πιστεύω ότι το τραπεζικό σύστημα στην Ευρώπη βρίσκεται σήμερα σε πολύ καλύτερη κατάσταση και είναι ανθεκτικό», είπε χαρακτηριστικά ο διοικητής της ΤτΕ.

Υπάρχει, πάντως, διχογνωμία στο εσωτερικό της Ευρωπαϊκής Κεντρικής Τράπεζας, καθώς τα λεγόμενα «γεράκια» που υποστηρίζουν τη σκληρή νομισματική πολιτική επιμένουν ότι πρέπει να συνεχιστεί η σύσφιξη με νέες αυξήσεις επιτοκίων, με πρώτο και καλύτερο τον πρόεδρο της γερμανικής κεντρικής τράπεζας Γιοακίμ Νάγκελς, που δήλωσε την περασμένη εβδομάδα ότι είναι πολύ νωρίς για να χαλαρώσει η νομισματική πολιτική.

Ενδεικτικό της αβεβαιότητας είναι το γεγονός ότι οι εκτιμήσεις και οι προβλέψεις αλλάζουν από τη μια στιγμή στην άλλη. Το μεγάλο ερώτημα είναι για πόσο χρόνο θα παραμείνουν τα επιτόκια στο επίπεδο αυτό και πότε θα αρχίσουν οι μειώσεις. Ολα θα εξαρτηθούν από την πορεία του πληθωρισμού, ο οποίος υποχωρεί μεν, αλλά παραμένει πολύ υψηλότερα από το 2%, που είναι ο στόχος των κεντρικών τραπεζών.

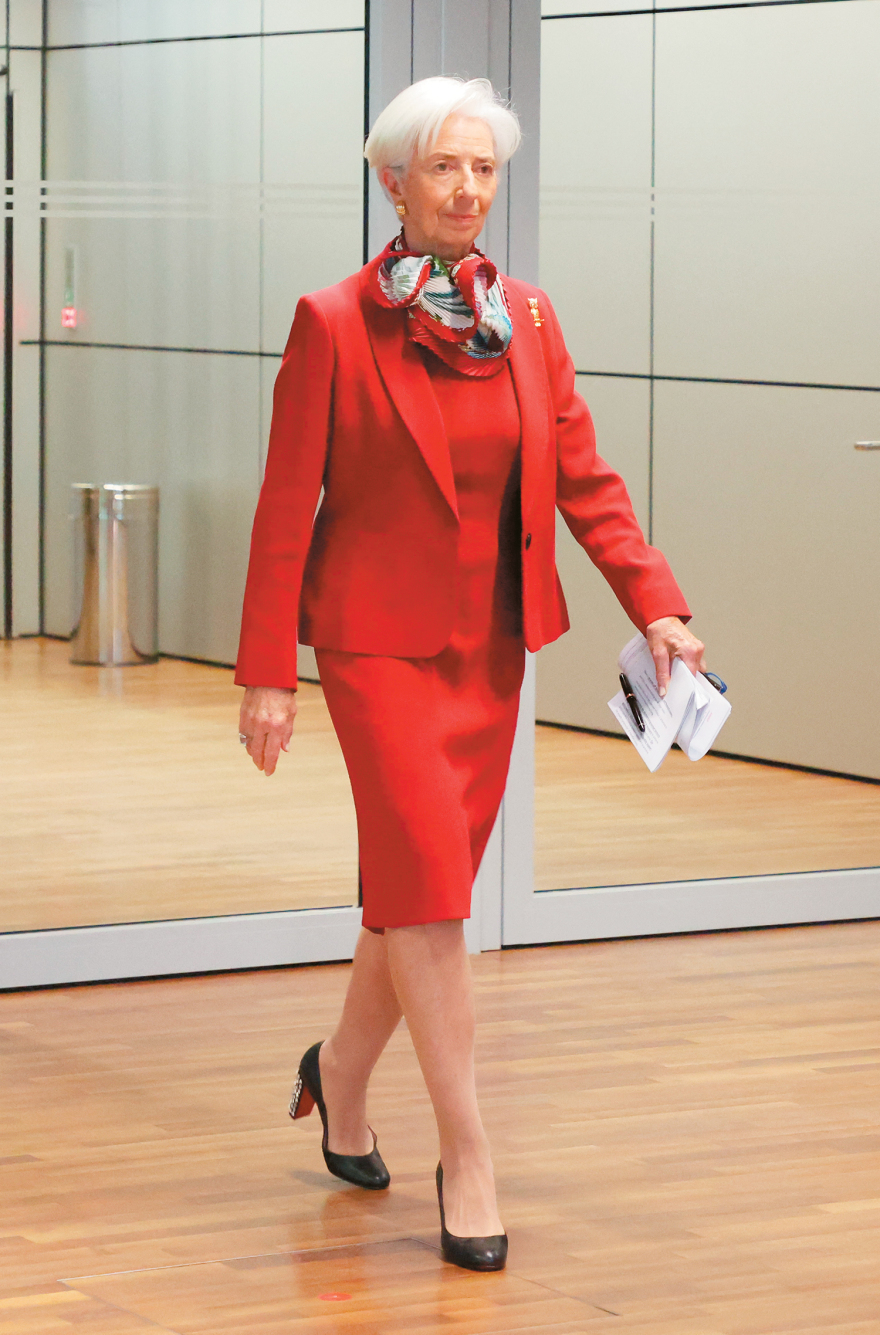

Η ΕΚΤ

Ο πληθωρισμός στις ΗΠΑ έπεσε στο 6,04% τον Φεβρουάριο, από 9,06% που είχε φτάσει τον περασμένο Ιούνιο, ενώ στην Ευρωζώνη τον ίδιο μήνα έπεσε στο 8,5%, από 10,6% πέρυσι τον Οκτώβριο.

Η κυρίαρχη εκτίμηση είναι ότι το επιτόκιο με το οποίο η ΕΚΤ δέχεται καταθέσεις από τις ευρωπαϊκές τράπεζες -με βάση το οποίο προσαρμόζεται η αγορά- από 3% που είναι σήμερα μπορεί να φτάσει στο 3,5% τους επόμενους μήνες.

Η αλήθεια είναι όμως ότι δεν υπάρχει ασφαλής πρόβλεψη, καθώς και οι ίδιες οι κεντρικές τράπεζες πλέον κινούνται με βάση το «βλέποντας και κάνοντας», παρόλο που βασικό στοιχείο της αποστολής τους είναι να δίνουν μια γενική κατεύθυνση για την πολιτική που θα ακολουθήσουν, ώστε να παρέχουν καθοδήγηση και να εμπνέουν ασφάλεια στην αγορά. Ωστόσο, μετά την τελευταία αύξηση επιτοκίων από την ΕΚΤ κατά 0,5 της μονάδας προ δύο εβδομάδων, η πρόεδρός της, Κριστίν Λαγκάρντ, δεν έδωσε «πρόγευση» για τις επόμενες κινήσεις, υποδεικνύοντας ότι οι αποφάσεις θα καθοριστούν ανάλογα με την εξέλιξη των οικονομικών δεδομένων και τη συμπεριφορά του τραπεζικού συστήματος.

Η εκτίμηση που προκύπτει από τα δεδομένα που υπάρχουν σήμερα στην αγορά και τις τιμές των ομολόγων σε διαφορετικές διάρκειες είναι ότι τα επιτόκια θα παραμείνουν υψηλά τουλάχιστον μέχρι τα τέλη του 2024, οπότε είναι πιθανόν να αρχίσει η αποκλιμάκωση με αργούς ρυθμούς. Αυτό σημαίνει ακριβό χρήμα για τουλάχιστον ακόμη ενάμιση χρόνο, καθώς τα επιτόκια της ΕΚΤ παρασύρουν προς τα πάνω το κόστος εξυπηρέτησης όλων των δανείων με κυμαινόμενο επιτόκιο, που αποτελούν τη συντριπτική πλειονότητα των χορηγήσεων.

Στην Ελλάδα το επιτόκιο των στεγαστικών δανείων είναι κατά 2-3 μονάδες περίπου πάνω από το Euribor, το οποίο ακολουθεί το βασικό επιτόκιο της ΕΚΤ. Εφόσον το τελευταίο φτάσει στο 3,5%, το στεγαστικό επιτόκιο θα κινείται πλέον στη ζώνη του 6%-7%, ανεβάζοντας ανάλογα το κόστος εξυπηρέτησης. Αυτό σημαίνει ότι σε σχέση με το επίπεδο επιτοκίων πριν από έναν χρόνο, οι δόσεις για δάνεια με κυμαινόμενο επιτόκιο θα έχουν αυξηθεί κατά 35%-40%. Για ένα δάνειο 100.000 ευρώ 20ετίας, για παράδειγμα, το στεγαστικό επιτόκιο από 2,5% την περίοδο του φθηνού χρήματος μπορεί να φτάσει γύρω στο 5,5%-6% και η δόση θα εκτοξευτεί κατά 35%, από 540 ευρώ τον μήνα στα 730 ευρώ.

Πηγή : protothema.gr